名古屋で民事再生をお考えの方へ

1 名古屋で民事再生を検討されている方は当法人までご相談ください

⑴ 当法人の事務所について

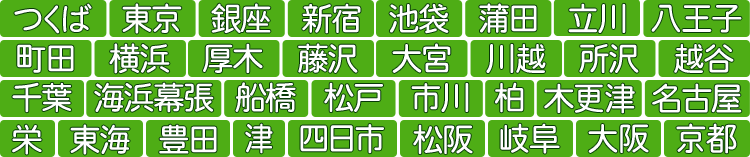

弁護士法人心(本部)と弁護士法人心 名古屋法律事務所は、名古屋駅から徒歩2分の場所にあり、名古屋やその周辺で会社を経営していらっしゃる方にお越しいただきやすいかと思います。

そのほか、矢場町駅から徒歩0.5分の場所にある弁護士法人心 栄法律事務所もお越しいただきやすい立地です。

普段お使いの路線から行きやすいなど、ご都合に合わせて事務所をお選びいただけます。

⑵ 民事再生を得意とする弁護士が対応させていただきます

当法人には、民事再生など、債務に関する対応を得意とする弁護士が在籍しておりますので、安心してご相談をしていただくことができます。

まずは弁護士がお客様のお話をお伺いし、民事再生に関する見通しなどを丁寧にご説明させていただきます。

民事再生に関しては原則として相談料をいただいておりませんので、お気軽にお悩みやご要望などをお聞かせください。

最初のご相談をお電話にて行うことも可能ですので、すぐに来所することが難しい場合等は電話相談をご利用ください。

2 民事再生とはどのような手続きか

民事再生は、裁判所を通して行う手続きで、返済できなくなった債務を圧縮して返済できる状態にし、分割で返済していくというものです。

借金が大幅に減額されるため、資金繰りが厳しくなっている場合でも、そこから経済的に立て直すことができる可能性があります。

民事再生では、手続き後に返済を行っていくことが必要となりますので、手続きを行うかどうか決める際は、どの程度支払うことになるか、支払いが可能であるかどうかということをよく検討することが重要です。

3 民事再生のことを弁護士に相談した方がよい理由

民事再生を行うことを決めた場合、手続きそのものはもちろん、従業員や取引先への対応も必要となります。

対応を間違えると思わぬトラブルとなる可能性もありますので、注意が必要です。

どうすれば手続きを適切に行うことができるか、どのように対応すればよいかということについて、お困りになることも多いかと思います。

そのようなとき、民事再生に詳しい弁護士にご相談いただくことにより、手続きや対応を適切かつスムーズに進めることができます。

民事再生のメリット、デメリット

1 民事再生のデメリット1-取引先の信頼を失うことがある

民事再生は、官報に掲載され、帝国データバンクや商工リサーチ等の調査会社がその情報を載せます。

また、未払いがあれば全ての債権者を対象に減額しなければならないのが原則です。

取引先に民事再生したことが知れて、これまで掛け払いを認めていたところが現金払いを求めてきたり、そもそも取引が打ち切りになる可能性があります。

2 民事再生のデメリット2‐費用が高額になりがち

会社の民事再生は、裁判所や案件の内容によって異なりますが、裁判所に納めるお金(予納金)だけでも200万円程度かかるのが通常です。

予納金は、全額納められない限り手続きが始まらず、分割払いは事実上できません。

これと別に弁護士の費用もかかりますので、規模が小さな会社では利用するのが難しくなっています。

3 民事再生のデメリット3-担保権を実行される可能性がある

民事再生では、本社や自宅が金融機関の担保に入っている場合は、金融機関が担保権を実行することがあります。

このため、担保をとっている金融機関に、約束通り返済できなくても担保権を実行しないよう合意等ができないと、担保に入っている本社や自宅を失ったり、リースの物を引き上げられることになります。

4 民事再生のメリット1-借金を大きく減額できる

民事再生は、裁判所を通して、借金を大きく減額できます。

民事再生では、借金額は、持っている財産全額分(清算価値といいます。)まで減額できますので、借金が10分の1以下まで減ることも少なくなりません。

返済期間も最大10年までのばすことができます。

たとえば、2億円の借金があって、財産が全部で3000万円であれば、3000万円まで借金が減り、これを10年分割で払う場合、月額25万円(3000万÷10÷12=25万)返済できればよいことになります。

5 民事再生のメリット2-基本的に代表者がそのまま事業を続けられる

自己破産は、事業をやめることを基本にしており、事業を譲渡して事業が続く場合でも、代表者は退任することになります。

民事再生は、DIP型といって、会社が手続きの主人公であり、中小企業であれば、代表者ご自身が事業に不可欠な存在でしょうから、代表者が退任することなく事業を続けられるのが魅力です。

6 民事再生のメリット3-一部反対する債権者がいても認められる

話し合いで借金を減額してもらう場合、一社でも反対して一括請求や減額を認めない債権者がいると、話し合いはまとまりません。

民事再生は、裁判所を通じて減額するため、基本的に過半数の債権者が賛成すれば、他の半分弱の債権者が反対していても、借金を平等に減額できます。

このため、一部強硬な債権者がいるケースでも手続きを行うことが可能です。

民事再生の相談で必要となる資料

1 民事再生の相談に必要となる資料は、会社の財産・借金・収入・支出に関する資料

民事再生は、裁判所に申請して会社の借金を減額してもらい、基本的に分割払いで返済する手続きです。

民事再生で会社の借金を返済するには、収入から支出を引いた余りから分割で返済するか、お金にかえられる財産を売って返済に充てるかのどちらかが中心になります。

そこで、民事再生を相談する際にも、会社の財産・借金・収入・支出に関する資料が必要となります。

以下で具体的に見ていきます。

2 会社の決算書直近2年分

会社の財産・借金等を最もよく表しているのが、会社の決算書です。

確定申告のために、直前の決算日時点の財産・借金のほか、1年間の売上と経費が記載されており、最も情報量があります。

少なくとも2年分を見て比較するのがよいです。

3 会社の資金繰り表や試算表

会社の決算書は、直近の決算日時点のものですから、相談時点の最新のものがほしいところです。

そこで、最新の試算表や、資金繰り表があるとよいでしょう。

資金繰り表は、いつお金が入ってきていつ支払いがあるかを書いたもので、現金がなくなると事業として成り立たないことから、民事再生を正式に始める日を決めるのに必要な重要な書類になります。

4 会社の通帳や入出金履歴直近1年分

会社の売上の入金日や金額、会社の大きな支出は、直近1年間程度の通帳や入手金履歴の動きを見るとよく分かります。

また、不審な入出金があれば、それを見た裁判所や債権者から追及される可能性がありますので、あらかじめどういう趣旨の入出金で、何に使ったか等を確認します。

5 会社の契約書、請求書、返済予定表等

借金の関係は、会社の決算書にも一部のっていますが、取引先の未払いや税金の未払い等のっていないことが多いものもあり、請求書や返済予定表等で見ることになります。

6 一部しか資料が揃っていなくても、一度早めに相談する方がよい

民事再生で必要な資料は、細かくいうと他にもありますが、資料を揃えるのに時間がかかって相談が遅くなると、資金繰りがつかなくなって事業が続けられなくなったり、選択肢が狭まってしまいます。

そのため、資料が一部しか揃わない場合でも、早めに弁護士に相談することが大切です。

民事再生の手続きにかかる期間

1 民事再生手続きにかかる期間は、おおよそ6ヶ月から1年程度

民事再生は、裁判所に申請して会社の借金を減額してもらい、分割払いで返済する手続きです。

ここでは、主にサラリーマンや個人事業者が行う個人再生ではなく、法人の民事再生の期間について説明しますが、裁判所に申請してから民事再生が認められるまで、およそ6ヶ月から1年程度です。

2 民事再生手続きの簡単な流れ

民事再生手続きの中で、スケジュールを左右しているところを中心に簡単な流れを示すと、以下のとおりです。

① 弁護士に相談して民事再生の申立てをする

② 手続きが正式に開始される

③ 債権額を調査する

④ 再生計画案を出す

⑤ 債権者の賛成で可決される

⑥ 裁判所が認可する

期間は、①から②まで2週間程度、②から③で2ヶ月程度、③から④で2ヶ月程度、④から⑤で2ヶ月程度、⑤から⑥で1ヶ月程度が順調な流れです。

これを合計すると7ヶ月半程度になります。

3 案件や裁判所によって変動が大きい

ただ、民事再生は、裁判所ごとに期間や流れに差があります。

民事再生を申請する裁判所は、基本的に会社の本店所在地を管轄する裁判所です。

たとえば、名古屋市内に本店所在地があれば名古屋地方裁判所です。

件数が多い名古屋地裁、東京地裁、大阪地裁でも費用や標準スケジュールは違います。

また、民事再生手続中に事業譲渡をする場合や、法的な問題があって訴訟をする場合等は、事業譲渡のスポンサーが決まらなかったり、訴訟が決着するまで次の段階に進まないこともあります。

手続中に資金繰りを困難にするアクシデントが生じた場合は、今後想定どおりの資金繰りができるのか何か月か様子を見なければ、次の段階に進めないケースもあります。

このように、民事再生のスケジュールは、裁判所に申請した後の事情によっても変わります。

4 まとめ

民事再生手続きにかかる期間は、6ヶ月から1年程度が基本ですが、描いている事業計画や抱えている問題点、申請する裁判所によって変動が大きいです。

そのため、少なくとも描いている事業計画や資金繰りを弁護士に伝えたうえで、個別に弁護士にお問い合わせいただくことをお勧めします。

民事再生をする場合の注意点

1 借入のある金融機関の口座が使えなくなる

民事再生では、弁護士から借入のある金融機関に対し、約束どおり返済できないという通知を出して、一旦返済をストップさせます。

その代わり、借入のある金融機関の口座は凍結されて使えなくなります。

売上が入ってきても出金できなかったり、必要な引き落としがかからないという問題が生じることがありますので、顧客には入金口座を変えてもらう必要があります。

2 代表者の保証債務は一括請求されるのが原則

会社が民事再生する場合、代表者は会社の債務を連帯保証していることが通常ですので、会社の債務を一括請求されるのが原則です。

そのため、代表者自身も民事再生したり、経営者保証ガイドラインの適用を検討したり、自己破産するケースもあります。

3 財産を隠したり安値で処分してはいけない

会社が民事再生すると財産をとられると誤解して、隠して申告しないとか、タダ同然の金額で親族等に渡そうとする方がいらっしゃいます。

しかし、民事再生は、担保がついている物は別として財産がとられるわけではありません。

会社の財産を隠したり安値で渡すことは、詐欺再生罪(民事再生法255条)にあたり、代表者が刑事罰を課される可能性もあります。

会社の財産は全て弁護士に申告し、事前に処分する場合は、価格や売った相手が適切であることを証明できるよう、相見積もりを取る等しましょう。

4 担保権がある財産は、合意ができないととられてしまう

民事再生では、担保権の実行を妨げることはできません。

そのため、金融機関が会社の土地建物に抵当権を設定している場合に金融機関に抵当権実行されて土地建物が第三者にわたったり、会社のリースの車がリース会社に引き上げられるケースもあります。

これを防ぐには担保権者たる金融機関やリース会社との個別の合意が必要です。

5 税金や社会保険料の滞納がある場合は、分割払いの合意をして支払う必要がある

税金や社会保険料の滞納は、民事再生をしても支払いを免れることはできず、放置しておくと売掛金の差押えを受けるケースもあります。

これを防ぐため、税金や社会保険料を滞納している場合は、代表者が分割払いの合意をして支払えるように、資金繰りを考えなければなりません。

民事再生をする場合の流れ

1 弁護士への相談で方針を決める

電話やメール等で弁護士との相談を予約し、弁護士の事務所で相談をします。

弁護士は、借金、財産、売上、経費等をお聞きし、民事再生でよいか、他の方法はないか等アドバイスします。

2 資料集めと資金繰り

民事再生の方向となれば、民事再生を裁判所に申請するために必要な資料を集めます。

また、民事再生を裁判所に申請するには、裁判所に納める予納金と弁護士の費用が必要になりますので、資金繰りを見ながら準備の目途を決めます。

3 裁判所への申立てと取引先・従業員への説明

弁護士が裁判所に民事再生の申立てをします。

このタイミングで、金融機関への返済は一旦やめ、取引先や従業員にも民事再生したことや今後の流れを説明するのが一般的です。

金融機関や取引先には、民事再生の依頼を受けた弁護士から文書を送ることが通常ですが、金融機関や取引先向けの説明会を開くケースも多いです。

説明会を開く場合、民事再生を依頼した弁護士が会場や日時をセッティングして、会社代表者や裁判所が選ぶ監督委員という弁護士も同席することが通常です。

4 民事再生手続の開始決定

裁判所が民事再生手続を始めるかどうか審査し、通れば開始決定をします。

5 返済計画を作る

民事再生では、財産や借金の額を正確に確定し、それをもとに返済計画を作ります。

これを「再生計画案」といい、たとえば借金額の10分の1を5年分割で支払う等の案を作って裁判所に提出します。

6 債権者の賛成と裁判所の認可

民事再生は、再生計画案に債権者の過半数が賛成してくれなければ、認められません。

そこで、再生計画案を債権者の皆さんに示して決をとります。

その過程で、裁判所で債権者向けに説明を行う「債権者集会」という機会があるのが通常です。

債権者が賛成し、裁判所が手続の過程に問題がないかチェックして要件を満たすと判断すれば、再生計画を認可します。

7 返済スタート

認可された再生計画に基づいて返済をします。

再生計画に基づいた返済ができなくなれば、民事再生は取り消されて元の借金額に戻ってしまいますので、返済が難しくなりそうな段階で弁護士に相談するようにしましょう。

民事再生の検討を始めるタイミング

1 民事再生はタイミングがとても重要

民事再生は、裁判所を通じて借金を減額してもらい、基本的に分割で返済していく手続きです。

そしてこの民事再生は、いつ手続きを行うかというタイミングがとても重要です。

その理由として、第1に、民事再生を始めると、弁護士が金融機関に連絡することで返済を止めることができるかわりに、借入れのある銀行の口座が凍結される等してお金の流れが大きく変わります。

第2に、民事再生を始めると、取引先や従業員にも知られることになるので、信用不安になった取引先が取引を中止したり、従業員がやめたりという問題が生じないよう、説明の機会を設ける必要があります。

このように、民事再生を始める前と後では、大きく変化することがたくさんあるので、いつのタイミングでやるのかはとても重要になるのです。

そして、実際手続きを始めるタイミングが重要である以上、そもそもいつから民事再生を検討したり準備するかというタイミングも重要になります。

ここでは、民事再生を検討し始めるタイミングとして、よくあるものを記載します。

2 完済の見込みが立たないと思ったとき

民事再生は、借金を減額してもらう手続きですから、借金を減額してもらわないと完済の見込みが立たない、つまり借りている全額は払いきれないと思ったタイミングで検討するのが一つです。

3 リスケジュールや融資を断られたとき

民事再生の前には、多くの社長が、金融機関に融資の申込みをしたり、金融機関にリスケジュール(返済の先延ばしや毎月の返済額を減らすこと)の申込みをしています。

融資が断られると、資金繰りが詰まりますし、リスケジュールが断られると本来の多額の返済に戻ってしまいますので、借金を減額してもらわないと返済できないことが多く、民事再生を検討するタイミングになります。

4 返済が遅れるようになったとき

実際返済が遅れるのは、約束どおりの金額を返済できる資金状況にないからです。

放っておくと売掛金等の差押えを受けることになりかねませんので、民事再生をすぐにでも検討すべきタイミングです。

5 訴訟を起こされたり差押えを受けたとき

返済が長期間遅れると、訴訟を起こされて一括請求されたり、税金等を中心に売掛金の差押えを受けることもあります。

これを放っておくと、資金繰りがショートして事業を続けることができなくなりますので、民事再生を検討するほぼ最後の機会といえます。

6 民事再生は早めに弁護士に相談を

民事再生は、事業を続ける前提である以上、本当に現金が全くなくなってから検討を始めても手続きできず、事業はとまってしまいます。

現金がなくなってしまう前に、実際に民事再生するかを決めていない段階で合っても、早めに弁護士に相談することをおすすめします。

受付時間

平日 9時~21時、土日祝 9時~18時

夜間・土日祝の相談も対応します(要予約)

所在地

〒453-0015愛知県名古屋市中村区

椿町18-22

ロータスビル4F

(愛知県弁護士会所属)

0120-41-2403

お役立ちリンク